Inflation & Niedrigzinsphase – Die stille Enteignung

Die stille Enteignung geschieht durch die Niedrigzinsphase und durch die Inflation. Aber was genau bedeutet das?

Spätestens in Zeiten der Niedrigzinsphase ist mit den klassischen Anlageformen der Deutschen, wie Tagesgeld, Sparbuch, Festgeld, Kapitallebensversicherung, Bausparen, Staatsanleihen usw. kein Blumentopf mehr zu gewinnen.

Die gewollte Inflation von 2% beschleunigt die Vermögensvernichtung der Menschen zusätzlich. Und dennoch stecken die Deutschen ihr Geld weiterhin in altbekannte Anlagen!

Die schleichende Enteignung findet bereits statt.

Die Europäische Zentralbank (EZB) senkte den Leitzins (aktuelle Niedrigzinsphase) in den letzten Jahren immer weiter. Zusätzlich kauft die EZB monatlich in Milliardenhöhe Staatsanleihen von hoch verschuldeten südeuropäischen Ländern auf. Diese hoch verschuldeten Länder sollen durch diese Maßnahme von der Zinslast entlastet werden, denn der Zinseszins wirkt auch in die andere Richtung. Die Schuldenlast vieler europäischer Staaten ist erdrückend.

Dies ist allerdings nicht das einzige Problem. Die gewünschte Inflation der EZB liegt nahe der 2%, umso höher die Inflation desto weniger belasten die Schuldenberge die Länder. Seit der Finanzkrise von 2008, der größten Finanzkrise nach dem 2. Weltkrieg läuft die Gelddruckmaschinerie der Notenbanken auf Hochtouren. Das geht immens zu Lasten der Menschen die ihr Geld anlegen möchten. Negative Renditen sind allgegenwärtig (Niedrigzinsphase). Zusätzlich verliert das Geld stark an Kaufkraft und sorgt so zusätzlich für eine schleichende Enteignung.

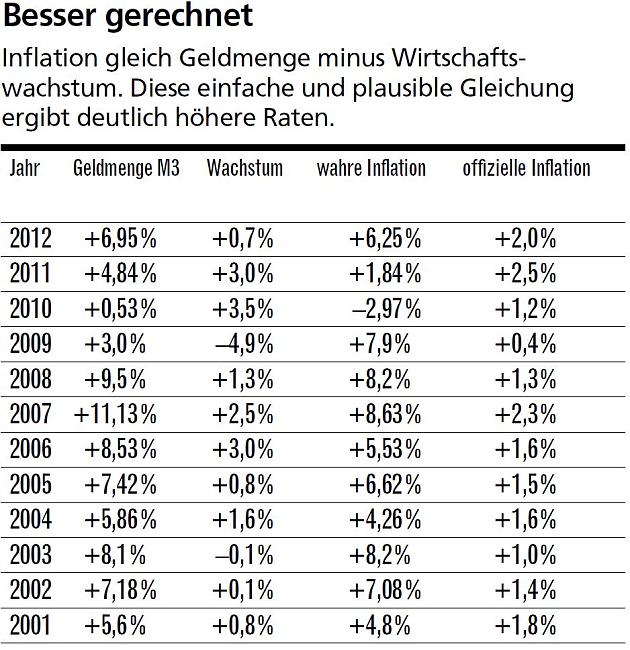

Die reale Inflation liegt allerdings wesentlich höher als 2%. Dazu eine passende Grafik von Focus Money:

Quelle: Focus Money

Die Inflation macht sich bei steigenden Preisen von Konsumgütern bemerkbar.

John Maynard Keynes

Die Definition der Europäischen Zentralbank bezüglich der Inflation, ist nachfolgend aufgezeigt:

Quelle: Inflation (EZB)

“So die Aussage der EZB, aber das ist nicht richtig. Die Preiserhöhung von Waren und Dienstleistungen, ist die Folge der Inflation und nicht der Grund! Die Inflation entsteht vorrangig durch die Ausweitung der Geldmenge durch die EZB! Das ist ein erheblicher Unterschied!”

In Europa finden die Enteignungen bereits im großen Stil statt. Schauen wir uns direkt dazu ein aktuelles Beispiel näher an…

März, 2013, der Inselstaat Zypern ist pleite. 2 Banken stehen ebenfalls vor dem Ruin. Die EU hat wenig Lust, ein weiteres Land vor dem Ruin zu bewahren. Die zyprische Laiki Bank ist Bankrott und wird von der Bank of Cyprus übernommen. Soweit so gut, allerdings werden alle Kundengelder, die über €100.000 auf Konten der Laiki Bank liegen, eingezogen. Das wurde mit einer „Entscheidung über Nacht“ von der Zentralbank von Zypern entschieden.

Kunden der Bank of Cyprus bekamen für das Kapital, das über €100.000 liegt, zu 50% Aktien. Die restlichen 50% wurden eingezogen.

„Sehr viele Kunden wurden hier ihrer Ersparnisse beraubt und das über Nacht und ohne Vorankündigung!“

Ist eine Enteignung in Deutschland überhaupt denkbar?

Ja leider :-(

Deutschland im Jahr 1922.

Nach dem 1. Weltkrieg ist Deutschland wirtschaftlich kaputt und marode. Hohe Reparationszahlungen Deutschlands an die Alliierten bringt Deutschland an den Rand des Exitus.

Um die hohen Zahlungen leisten zu können, bringt der Staat eine Zwangsanleihe heraus. Alle Vermögenden, die ab 100.000 RM (Reichsmark) besitzen, müssen diese Zwangsanleihe zeichnen. Da die Zwangsanleihe erst ab einem bestimmten Vermögen gezeichnet werden musste, wurde diese auch als Vermögenssteuer bezeichnet.

Die Vermögenssteuer ist seit einiger Zeit bereits wieder im Gespräch. Allerdings gibt es einen Unterschied, eine Anleihe berechtigt zu einer Rückzahlung des gewährten Kredits an den Bürger. Ab 1925 war eine Tilgung dieser Zwangsanleihe vorgesehen, diese fand allerdings nie statt. Man kann also durchaus behaupten, dass die Zwangsanleihe so zu einer Vermögenssteuer mutierte.

Deutschland im Jahr 1948.

Nach der Währungsreform wurde im Jahr 1952 eine Zwangshypothek auf nicht staatliche Immobilien, basierend auf dem Lastenausgleichsgesetz, eingeführt. Über viele Jahre hinweg musste die Zusatzsteuer für Immobilien von den Bürgern/Besitzern an die Deutsche Bundesrepublik abgezahlt werden.

Die Europakrise rückt diese Art von staatlichen Enteignungen wieder in den Fokus. In Deutschland steckt das meiste Vermögen in Immobilien, dort kann der Staat mit einem einfachen Grundbucheintrag eine solche Zwangshypothek leicht eintragen lassen und riesige Summen einsammeln.

Mein Lesetipp:

Die [un]heimliche Enteignung (Affiliate Link)

Aus der Banken- und Finanzkrise hat sich ein gigantischer Kampf entwickelt: Deflation contra Inflation. Verantwortlich dafür sind die Schuldenmacherei der Regierungen und die Politik der Notenbanken. Und die Lage spitzt sich weiter zu. Neue Kapitel zu Negativzinsen und erschwertem Bargeldverkehr.

Die seit der Finanzkrise laufende heimliche Enteignung von Sparern und künftigen Rentnern ist längst nicht mehr heimlich…

Staatsverschuldung von Deutschland.

Warum gibt es auf dem Giro-, Tages- und Festgeldkonto keine Zinsen mehr?

Weiterhin möchte die EZB die Wirtschaft antreiben und hat ein großes Interesse daran, dass Verbraucher Kredite aufnehmen. In Deutschland funktioniert das aktuell im Immobilienmarkt recht effektiv. Trotz hoher Immobilienpreise kaufen und bauen die Deutschen wie selten zuvor. Die Bauzinsen (Niedrigzinsphase) sind historisch niedrig und das Argument reicht bereits aus, Kredite aufzunehmen. Banken können durch diesen niedrigen Leitzins sehr günstig Kapital beschaffen. Auf Einlagen von Kundengeldern sind diese somit nicht angewiesen. Damit fehlt auch der Antrieb dem Kunden höhere Zinsen zu zahlen (Niedrigzinsphase). Der EZB gefällt das sehr, sie möchte, dass möglichst viel Kapital in die Wirtschaft fließt und nicht auf Sparkonten eingelagert wird.

Die Banken müssen bereits Strafzinsen zahlen (bedingt durch die Niedrigzinsphase), wenn diese Geld bei der EZB „parken“. Das gibt dem Ganzen einen weiteren zinssenkenden Effekt für die Sparer.

„Privatanleger tun sich deswegen immer schwerer lukrative Anlageformen zu finden. Besonders die Deutschen.“

Schauen wir uns das (immer noch) sehr beliebte Tagesgeldkonto an

Bis zum Januar 2008 war die Zinswelt in Ordnung. Die durchschnittliche Verzinsung betrug damals ca. 3,5% – 4%. In den Folgejahren änderte sich das dramatisch. Im Dezember 2016 wurden durchschnittlich erbärmliche 0,25% Zinsen auf ein Tagesgeldkonto gezahlt (Grund ist die Niedrigzinsphase), teilweise sogar nur 0,0%. Es kommt noch schlimmer, die EZB strebt eine Inflationsrate des Euros nahe der 2% an. Ziehen wir 2% von 0,25% ab, entsteht ein Negativzins! Das eigene Kapital verliert somit kontinuierlich an Kaufkraft, es wird weniger! Bitte verstehe mich jetzt nicht falsch, das Tagesgeldkonto kann nützlich sein um kurzfristig Geld zu „parken“, mehr aber auch nicht.

Was kann man als Privatanleger tun?

Ein Ausweg wäre eine Investition in Aktien. Doch spätestens seit der T-Aktie zur Jahrtausendwende scheut der Großteil der deutschen Bevölkerung diese Anlageform. Aber was wäre, wenn man die Renditechancen eines Aktieninvestments mit einer optimalen Risikostreuung (Diversifikation) kombinieren könnte?

Wie smart du in ein breites Investment, auch mit kleinstem Kapital investieren kannst erfährst du in dem kostenlosen Memo. Stoppe schnell die Enteignung von deinem hart verdienten Geld!

Informationen zu den Inhalten, der Protokollierung Ihrer Anmeldung, dem Versand über den US-Anbieter MailChimp, der statistischen Auswertung sowie Ihren Abbestellmöglichkeiten, erhalten Sie in meiner Datenschutzerklärung. Durch die Anmeldung willigen Sie in diese Speicherung ein. Dies stellt gemäß Art 6 Abs 1 lit a) EU-Verordnung 2016/679 (DSGVO, Datenschutz-Grundverordnung) die Rechtsgrundlage für die Speicherung dar.

Abonniere meinen Newsletter und erhalte als Dankeschön...

...DeN gratis 6 Schritte Plan zu mehr Geld